Verdecktes Eigenkapital: Das gibt es zu beachten

Kontakt

Öffnungszeiten:

Montag bis Freitag

08.00 - 12.00 Uhr / 13.00 - 17.00 UhrFernsupport durch Caminada:

Aktionäre dürfen ihren Kapitalgesellschaften Darlehen gewähren. Solche passiven Aktionärsdarlehen sind bei kleinen und mittleren Unternehmen (KMU) weit verbreitet und dienen häufig der Überbrückung von kurzfristigen Liquiditätsengpässen. Ein passives Aktionärsdarlehen stellt eine Verpflichtung des Unternehmens gegenüber dem Aktionär dar. Passive Aktionärsdarlehen bedürfen besonderer Aufmerksamkeit, da sie unter bestimmten Umständen steuerlich als Eigenkapital klassifiziert werden können. In diesem Artikel zeigen wir Ihnen die Besonderheiten von sogenanntem verdeckten Eigenkapital auf.

Verdecktes Eigenkapital ist handelsrechtliches Fremdkapital, welches steuerlich als Eigenkapital qualifiziert wird. Anstelle von Eigenkapital stellen Aktionäre ihren Unternehmen oft Fremdkapital in Form von Darlehen zur Verfügung. Der grundlegende Gedanke dieser Praxis liegt in der Optimierung der Steuerlast. Zinsen auf Fremdkapital können als Aufwand geltend gemacht werden und reduzieren somit den steuerbaren Gewinn der Gesellschaft. Des Weiteren unterliegt Fremdkapital im Gegensatz zu Eigenkapital keiner Kapitalbesteuerung in der Gesellschaft.

Fremdkapital von Aktionären (oder deren nahestehenden Personen) kann als verdecktes Eigenkapital qualifizieren. Fremdkapital von Dritten (bspw. Bankdarlehen) hingegen führen nie zum Vorliegen von verdecktem Eigenkapital.

Steuerlich müssen von der ESTV festgelegte Belehnungssätze eingehalten werden. Im Kreisschreiben 6a gibt die ESTV vor, wie hoch die Fremdkapitalfinanzierung je nach Zusammensetzung der Aktiven sein darf. Grundsätzlich wird zur Berechnung des verdeckten Eigenkapitals der Verkehrswert der Aktiven herangezogen, wobei eine erste Berechnung anhand von Buchwerten aufgrund der einfachen Ablesbarkeit häufig zuerst vorgenommen wird.

| Vermögenswert | Max. Fremdfinanzierung (%) |

|---|---|

| Flüssige Mittel | 100% |

| Forderungen | 85% |

| Vorräte | 85% |

| Immobilien | 70-80% |

| Beteiligungen | 70% |

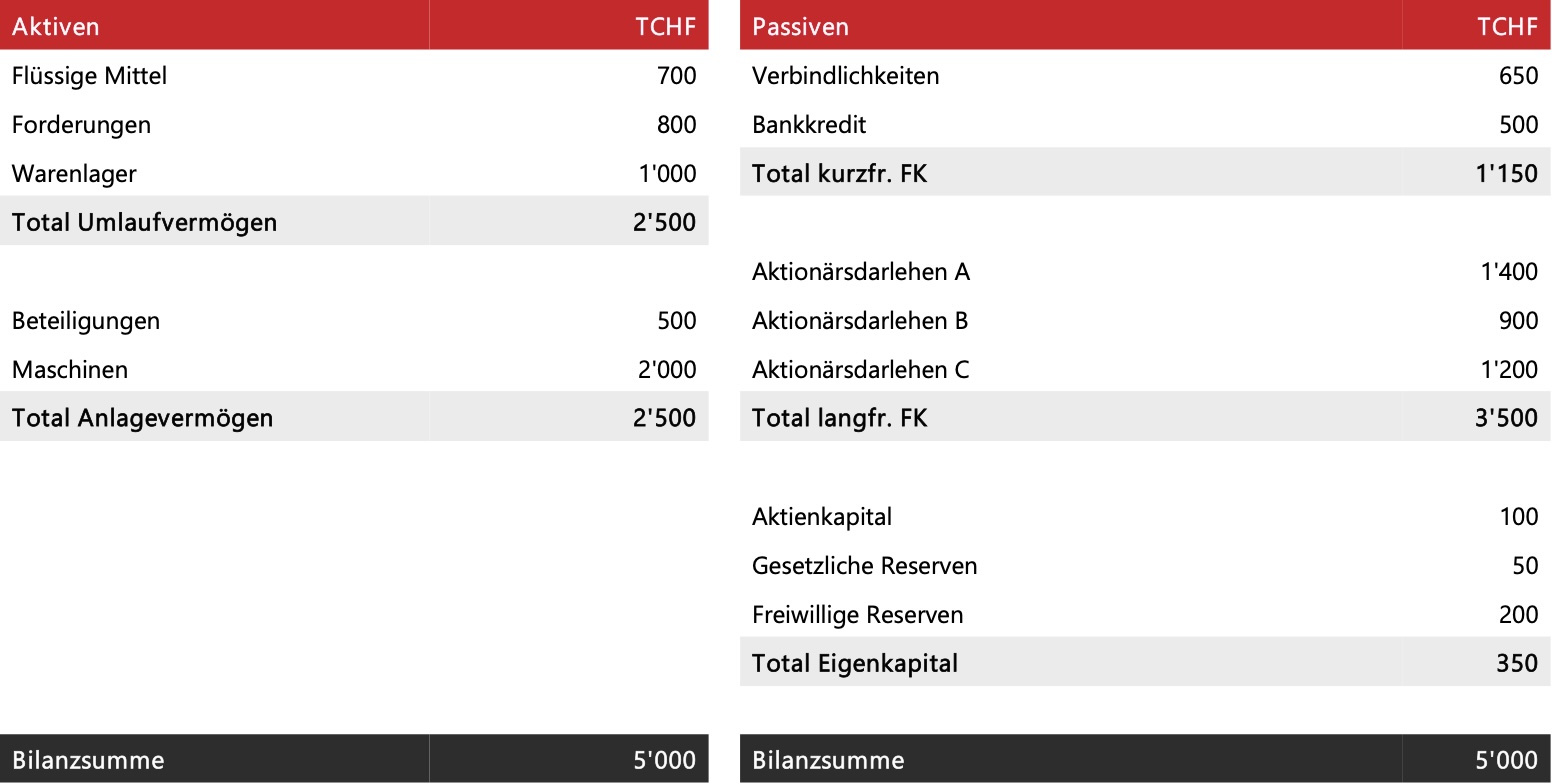

Die Müller AG, mit Sitz im Kanton Z, ist ein Maschinenbauunternehmen, das sich in einer angespannten finanziellen Lage befindet. Die Aktionäre A, B und C stellen der Gesellschaft zur Überbrückung Fremdkapital zur Verfügung.

Die Bilanz zeigt sich wie folgt:

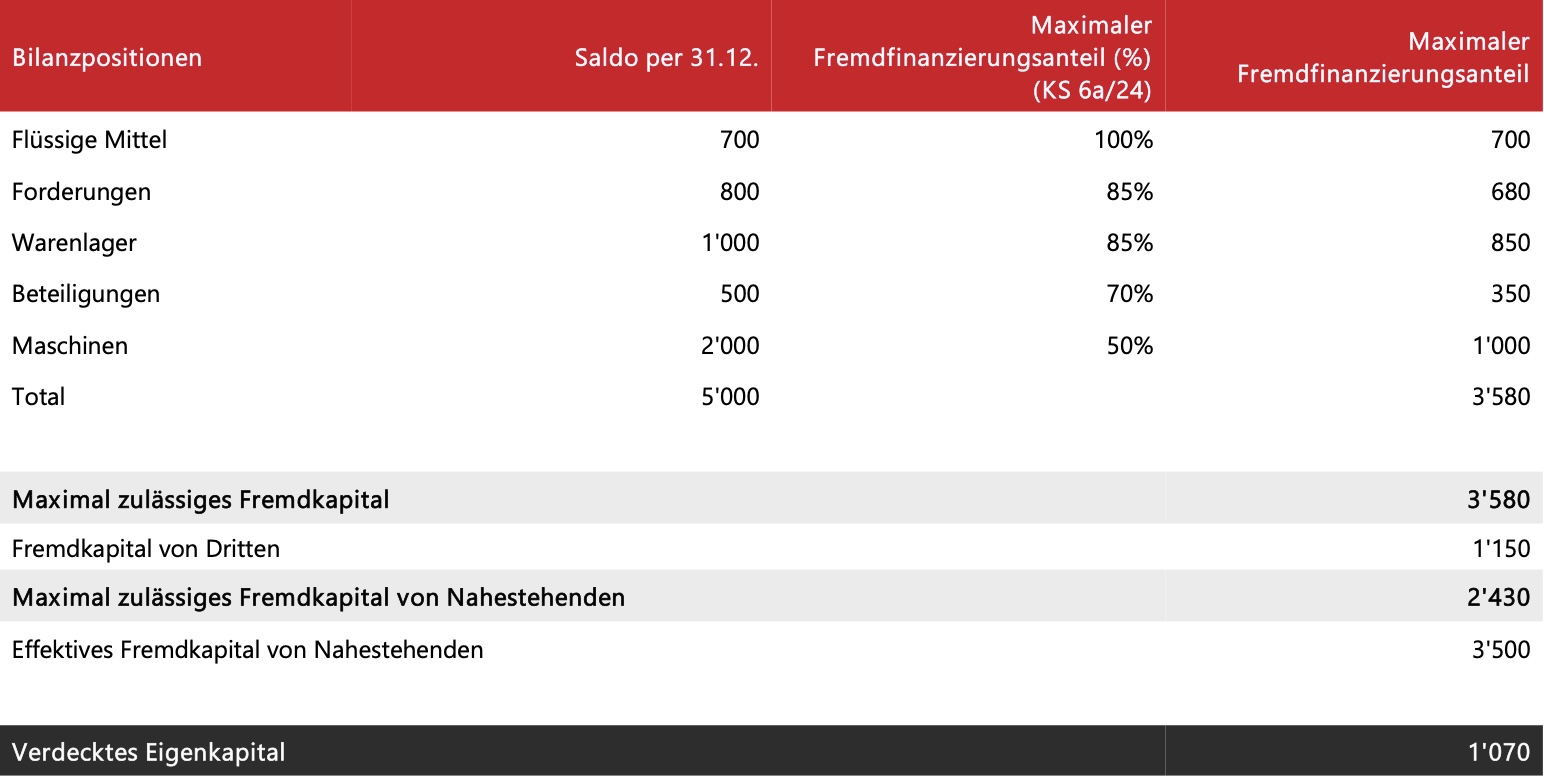

Ob verdecktes Eigenkapital vorliegt, bestimmt sich anhand der nachfolgenden Sätze gemäss KS 6a/24. Je nach Art des Aktivums ergeben sich unterschiedliche Fremdfinanzierungsanteile.

Das maximal zulässige Fremdkapital entspricht dann der Summe der gewichteten Aktiven.

Im vorliegenden Beispiel resultiert ein maximaler Fremdkapitalbetrag von CHF 3'580'000. Nach Abzug des Fremdkapitals gegenüber Dritten in Höhe von CHF 1'150'000 verbleibt ein potenziell zulässiges Fremdkapital von Nahestehenden von CHF 2'430'000. Da die bestehenden Aktionärsdarlehen insgesamt CFH 3'500'000 betragen, resultiert im Umfang der Differenz zwischen maximal zulässigem Fremdkapital von Nahestehenden gemäss Berechnung (CHF 2'430'000) und effektiv vorliegendem Fremdkapital von Nahesteheden (CHF 3'500'000), verdecktes Eigenkapital in Höhe von CHF 1'070'000.

Verdecktes Eigenkapital hat steuerrechtliche Auswirkungen für das Unternehmen, wie auch den Darlehensgeber.

Verdecktes Eigenkapital wird am Kapital des Unternehmens angerechnet und unterliegt somit der Kapitalsteuer. Im vorliegenden Fall erhöht sich das steuerbare Eigenkapital um CHF 1'070'000.

Zinsen auf dem verdeckten Eigenkapital werden im Gewinn aufgerechnet.

Die Zinsen, die auf verdecktem Eigenkapital angefallen sind, gelten als geldwerte Leistung. Somit unterliegen sie der Verrechnungssteuer.

Die Zinszahlungen, welche der Darlehensgeber auf verdecktem Eigenkapital erhalten hat, werden als Gewinnausschüttung behandelt. Dies führt dazu, dass diese als Dividendenertrag versteuert werden müssen. Dies ist in der Regel kein Nachteil für den Aktionär, da Zinseinnahmen auch zu versteuern sind. Hält der Aktionär mindestens 10% an seiner Gesellschaft, ist diese Umqualifikation aufgrund der Teilbesteuerung sogar vorteilhaft.

Verdecktes Fremdkapital, welches zurückbezahlt wird, wird nicht als geldwerte Leistung angesehen. Somit unterliegt es nicht der Verrechnungs- und Einkommenssteuer.

Aktionärsdarlehen bieten in der Schweiz eine gängige Finanzierungsquelle, bergen jedoch steuerliche Risiken, die häufig unterschätzt werden. Besonders Passivdarlehen können problematisch werden, wenn sie nicht den gesetzlichen Richtlinien entsprechen und als verdecktes Eigenkapital qualifizieren. Eine präzise Berechnung und korrekte Handhabung dieser Darlehen sind daher unerlässlich, um steuerliche Fallstricke zu vermeiden.

Stehen Sie vor der Entscheidung, wie Sie Ihr Unternehmen finanziell strukturieren möchten? Zögern Sie nicht, uns zu kontaktieren! Wir helfen Ihnen, rechtliche und steuerliche Risiken zu minimieren.